泡沫浮世绘(一):史上最赚钱个人投资者

前言:2008 金融危机之前,Jeffrey Greene 通过激进地购进房产已经是一个拥有包括数百间公寓总值超过 8 亿美元资产的房地产大亨,在危机到来之前又通过 CDS 做空房地产获利 5 亿美元。这使得他的财富在市场哀鸿遍野中得到巨额增值,这也是史上个人投资者最赚钱的一笔交易(之一)。

早年赚钱经历

在上大学期间 Jeffrey Greene 从马戏团票电话销售员开始做到自己开公司销售马戏团票,毕业几年后他决定用赚到的钱去上哈佛商学院。在那里他得知朋友们在学校附近购买公寓并以低于市场价出租,在二年级的时候通过不断 refinance(重估值套现房产增值部分)已经拥有了 18 间公寓。由于不停的和马戏团促销者、公寓租客、房贷经纪打交道他花在学习上的时间很少,而且他从来不看课本,他的策略总是找到班上学习最好的人并从学霸身上榨取知识,这是他的特长并在今后的交易中发挥重大作用。

毕业后 Greene 在洛杉矶继续投资房地产行业,在 1980 年代房价疯涨的时期,他采用激进的购买策略,目标是买买买越多越好,而且他通常接到电话五分钟内就能定下交易,不讲价、不做房屋检查、不磨叽就是为了能第一个拿下交易。他说他能在五分钟内仅从电话中就能判断价格是否合理,他熟悉各个街区、房租行情甚至能回忆出所在建筑物的样子。这使得房地产经纪有房源都喜欢第一时间通知他,做交易多了也都熟悉他的胃口。并且他都采用廉价的短期浮动利率贷款,若利率突然上涨可能他会面临很大现金流压力。

天有不测风云,Greene 觉得房价增长可能会放缓,但 1990 年代初加州房价却毫无预兆的崩溃,即使是最优质的房产价格也直线下跌。他拥有 350 个公寓加上 5 个写字楼,总值跌至 5 千万美元,欠银行却有 6 千万,一时间资不抵债。加上之前激进的策略,没有多少流动资金,如果不能按时还上每个月的银行贷款,那么银行可能强制收回房产,进而使他破产。那段时间银行天天催着他还款,他也到处奔走试图卖出部分房产获取紧缺的资金来续命。

终于在 1995 年他快要放弃的时候,洛杉矶的房价开始触底回暖,一年之后资产已超过负债数百万,终于挺过了难关。此后他继续买买买,在别人还活在恐惧记忆中的时候他贪婪。但他谨慎了许多,把贷款全部置换成 10 年长期,固定利率,无追索权的类型。无追索权指就算房子价值低于贷款额,银行最多只能收回房子,不能进一步追索他的其他资产。这样就算再一次房价大跌,只要把房子还给银行就行,个人其他财产不会受影响,大大降低了破产风险。到了 2003 年,Greene 的房产总值达到 8 亿美元。

NOTE:在美国大部分州包括加州房贷都是无追索权的,当房子价值高于房贷时很多人会选择把房子还给银行。这个不算违约所以不会造成不良信用记录,仅信用评分略有下降,但一般两年左右可以恢复。此制度美国独有,是其金融资本过剩、竞争激烈的一个标志。

怀疑

Greene 开始担心房地产市场存在过热现象,害怕危机在此重现,他看到人人都想买房却想不明白钱哪里有这么多有钱人。2005 年他开始用他的奢华游艇带着美女模特环游美国,每到一个地方都要邀请当地名人搞派对,他发现每个人都想成为房地产开发商,却认为没有多少人能够在现在这个高位价格负担得起这些房子。甚至他私人飞机的机长都向他请教如何投资房地产,这不是传说中的最后一茬韭菜吗?他对房地产越来越持怀疑态度。

2006 年开始 Greene 确信事情已失去控制,停止购入房产,但不知道该如何保护他的财产。他的好朋友 John Paulson (次贷危机他的基金共赚取超过 200 亿美元,史上最大空头) 那时新成立了一个基金做空房地产想拉他入伙,并说这是一笔大买卖,这看起来非常符合他的要求,但 Paulson 城府很深并不愿意太多透露交易细节。这时 Greene 开始发动他的人脉技能,找到顶级债券交易员、房地产经纪等朋友请教,但没人能看懂 Paulson 的交易。Greene 想拉人入伙 Paulson 的基金,好找到点安全感,但没人愿意加入。他继续调动人脉到处打听,渐渐地居然被他找到眉目了,他了解到有一种非常便宜的房贷保险 CDS。

NOTE:CDS 全称 Credit Default Swap 信用违约掉期,一种复杂的金融衍生品,简单理解是一种保障债券能偿付的保险,若借款方违约承保方需要全额赔付。CDS 是金融衍生品可以交易,当违约风险上升时 CDS 价格也会上升。

投机其实是人与人之间的博弈,你必须了解你的对手盘是谁,永远记住没有人是傻子。Greene 又找到当时美国最大房贷公司 Countrywide (次贷爆发遭遇挤兑后被美国银行收购)的 CEO Mozilo,还有高盛公司的交易员,询问他们为何 CDS 这种保险这么便宜。他们都说这是给人送钱,就像买地震保险永远不会赚钱。但 Greene 又想起当地报纸老是报道没人买得起现在的房子,这显得互相矛盾。他又联系 Countrywide 看他们是怎么审批贷款的,结果一打听大吃一惊,收入都是贷款人自己申报的明显高于市场真实薪资,贷款额度明显超出贷款人能承担的水平。Greene 就像《大空头》里的 Mark Baum 的情节一样又跑去各地找房地产经纪交谈,他发现那些次贷借款人都是通过再贷款(refinance)才得以支付月供,就是说如果房价下跌甚至是仅仅持平,他们都肯定会违约。

大举买入 CDS

经过之前对于按揭贷款的调查后,Greene 考虑过向 Paulson 的对冲基金投资 2000 万美元,但他不愿意绑定这么一大笔钱到一个难以理解得投资中,所以他尝试自己取做这个交易。

他找到美林证券的经纪 Alan Zafran 想做和 Paulson 一样的交易,他账户上有 5000 万美元。对于个人投资者来说这是很大一笔资金,但 CDS 这种高风险衍生品主要面向持有数十亿美元以上的机构投资者,甚至微软创始人之一的 Paul Alen 想买卖 CDS 都被高盛拒之门外。《大空头》电影中那两个愣头青 Jamie 和 Charlie 的小对冲基金公司也卡在这个 ISDA 门槛上,想做 CDS 交易而没有资格,最后找熟人帮忙才搞定。

这时 Greene 显示出他过人的“人际交往”能力,他每天打电话骚扰他的经纪 Zafran,说你是聪明人给老子搞定它。可怜的经纪只好找上级反映情况,但这种衍生品对个人投资者来说太复杂,如果客户受到损失可能会反过来起诉美林,到时佣金没赚到还得倒贴。在 Greene 的连续骚扰下,Zafran 锲而不舍的找公司里的高管商量,终于找到几个高管刚好在探讨如何帮助个人投资者保护他们的房地产投资,经过十数个高管的签字后终于可以让他交易 CDS 了。Greene 也成为历史上第一个交易 CDS 的个人投资者。

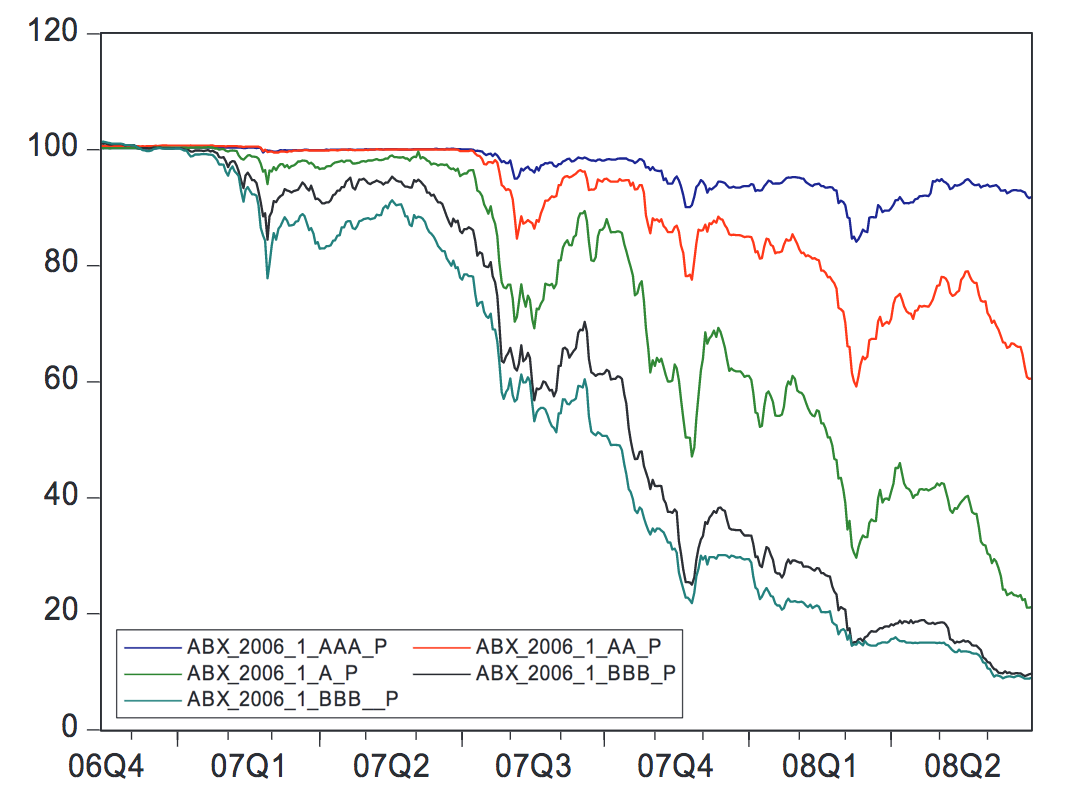

Greene 已经选好了一些借款人信用记录很差的 BBB 评级的房贷债券,而且特别指定要房价还未升值的近期批下的借款。他看准两年优惠利率一过就算房价仅仅持平不涨,也会导致借款人也无力还款而违约。他以 1.25% 的年费率买了一笔 CDS,年保费 240 万美元可保价值 1.95 亿美元的债券,也就是说如果所投保债券全部违约他将得到 1.95 亿,回报率超过 80 倍。一段时间后他又买入了更多,投保了票面价值 3.5 亿美元的房贷债券 CDS,以及 2.5 亿美元的流动性更好的跟踪一篮子次贷债券的 ABX 指数。这还不够,他又找到摩根大通的经纪买了保障 10 亿美元债券的类似保险,年保费 1200 万。手工挑选房贷的 CDS 并不是标准化产品,仅能由投资银行撮合交易,流动性很差,后面 Greene 会为其询价和出手而苦恼;跟踪 ABX 的 CDS 相对来说流动性更好,容易卖出。

他怀疑自己是不是遗漏了什么重要的事情,为何没其他人发现这个前景这么好的交易?他找机会与摩根大通的 CEO Jamie Dimon 交谈,作为一个初学者的他想向专家请教。但当 Greene 告诉 Dimon 他在摩根大通买了 4 亿美元的 CDS 时,人家一脸茫然并且好像听不懂他在说啥,不久后还借故走开了。Greene 难以相信居然摩根大通 CEO 都不懂他们在做的 CDS 交易!

Greene 一直在给 Paulson 发邮件希望能套到一些口风或市场行情,虽然是朋友但这个交易对 Paulson 的“一生一次的豪赌”所以一点都不鸟他。直到 Greene 告诉 Paulson 他也买了 CDS,他的老友非常生气感觉被人背后捅了一刀,要求 Greene 马上撤销所有交易。Greene 想想这东西流动性不好无法脱手,还是自己留着吧。

煎熬

2006 年前半段房价继续飙升,市场狂热乐观情绪导致 CDS 保险价格进一步下跌,这使得 Greene 的投资损失 500 万美元。由于要到处路演筹资,Paulson 的基金成立甚至比他还要晚,他想继续向 Paulson 讨教但不敢再去问。

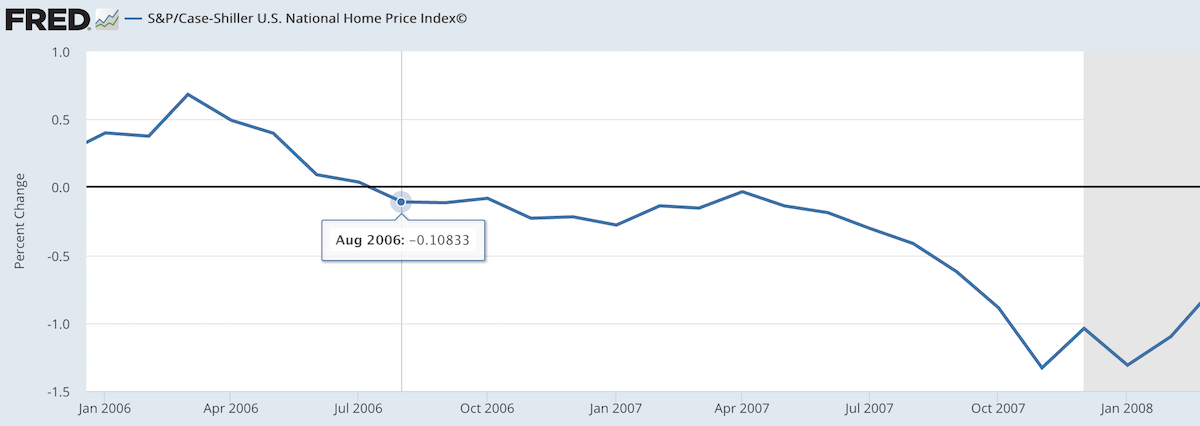

到了 2006 年夏天,数据已经显示房价下跌了 2 个百分点,但市场情绪依然非常乐观认为只是技术调整,CDS 价格反而继续下跌,这导致 Greene 的投资账面上出现大幅度的损失。每天早上 11 点起床后,他总是第一时间给美林证券的经纪 Zefran 打电话询问报价,但总是报价一天比一天低,亏损一天比一天扩大。他想不明白为何房价已经开始下跌但 CDS 的价格甚至继续降低,而且有时甚至不能询问到一个报价,他随着越来越失望,渐渐地语气越来越激烈,觉得这价格不可理喻。后来 Countrywide 遭遇困难的新闻登上头条,跟踪 ABX 的 CDS 开始有盈利,但其他手工挑选的 CDS 甚至价格继续下跌!

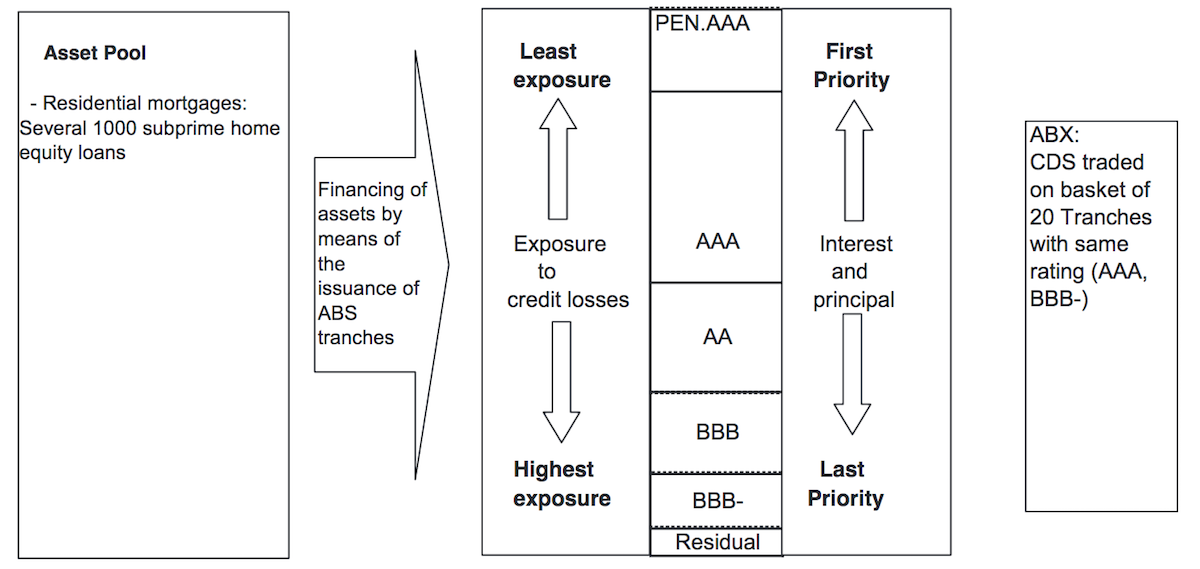

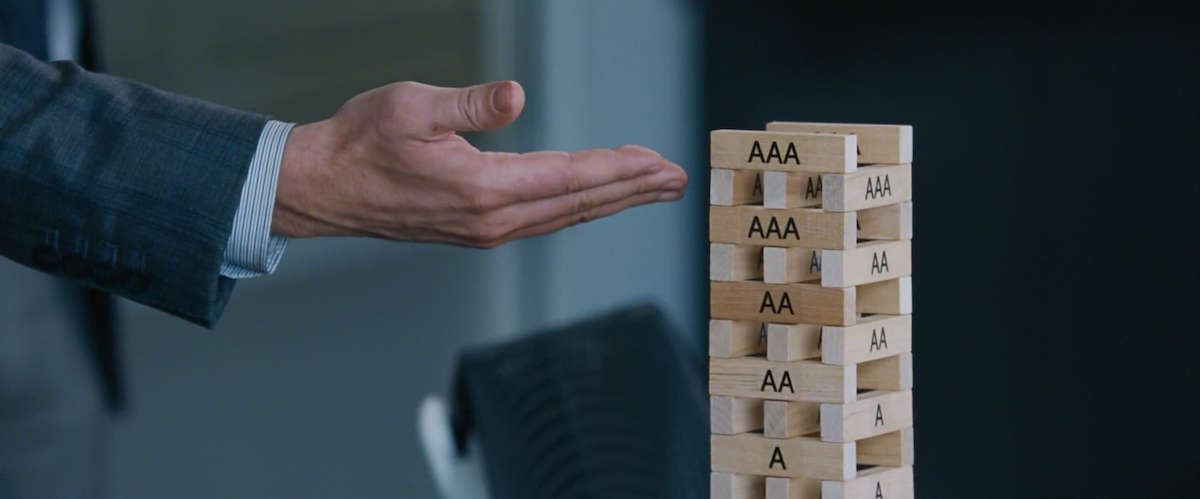

CDO 可以解释为何他在整个 2006 年都无法赚钱,简单的说是一种把各地独立的房贷打包起来,再根据风险等级分档次出售的金融衍生品,是复杂化的债券。最高一档优先偿付,利率回报最低,最低一档最后偿付,违约时会最先遭受损失,但利率最高。因为市场基于全国范围内名义房价在 1890 年后没有下跌过的历史数据,得出了全国范围内房价不会下跌的结论(很多人还是相信个别地区房价会遭遇调整),以此为前提设计出了 CDO 产品,最高一档评级机构甚至给出 AAA 最高级别,享受美国国债级最高信用待遇。实际上各层并非完全独立,更类似于积木塔,下层垃圾债违约的时候上层所谓 AAA 也会随之崩塌。

时间来到 2007 年,他还是经常焦虑而充满怒火地给 Zefran 打电话。神奇的是 Zefran 反而并不讨厌他,一方面当然是从交易中拿到的丰厚佣金,另一方面是他有点佩服 Greene 这种顽强的研究热情,Zefran 甚至喜欢帮助他挖掘数据。随着对交易的了解,Zefran 坚信这个交易会大赚,他佩服 Greene 以一己之力对抗整个亢奋的市场。尽管房价继续下跌,但 CDS 的价格始终没有变动,Zefran 也不明白为什么从梅林证券交易员拿到的报价和市场正在下跌的事实大相径庭。

慢慢的 ABX 指数开始回落,Greene 的交易终于开始赚钱。但他还是有个问题没想明白,谁在出售 CDS 保险,他的交易对手是谁,为什么交易对手会如此廉价出售保险,难道他们看不到次级房贷的危险吗?又或者是他遗漏了重要的东西?当他读到关于政府推出的 Hope Now 项目的时候他慌张了,他发现了这个投资的最大盲点——政府干预。如果政府采取强力行动帮助困难的还贷者,那么房价很可能会稳定下来并且大幅减少房贷违约数量。他觉得自己亲自去调查,马上拨打了 Hope Now 专线装作是还贷困难的购房者。打通之后他等待了 40 分钟才有专员接听,接着他编了个故事说他有一个公寓背负 20 万美元房贷,但最近隔壁一个公寓只卖出 16 万,他没法还贷要怎么办。结果专员告诉他既然贷款比房价还高那没理由继续还贷,省下钱去别的地方再买吧。真回到震惊到了 Greene,政府教大家不要还款!这下他彻底放心了。

可是事情没有那么顺利,2007 年春天 ABX 又反弹回去吓得 Greene 卖掉了一些 CDS,他召集了三个 JP Morgan 的资深房贷分析员来分析形势。分析员显得非常淡定,首先他们认为房价最低点不会跌超过 24%,其次就算跌了债券投资者也不会遭受多大损失,因为房子可以原价卖出。Greene 觉得他们在说自己都不信的鬼话,他名下的房产就跌了不止这个数了,最荒唐的是既然房价都下跌了怎么可能有人愿意以原价接盘呢?而且根据他管理房产的经验,由于无法还款被驱逐出自己房子的穷人们大多心理充满怨恨,恨不得搬空所有家电家具,还可能搞搞破坏。

后来跟踪 ABX 的 CDS 保险重要有较大收益了,但是他手工挑选的 CDS 却没有任何变化,尽管对应的债券早已一文不值。有时甚至无法获得报价,他经常咆哮的问为何价格没有下跌。不久后他又把部分 CDS 从针对 BBB 换成 AA 评级的债券以寻求更高收益。但是从 ABX 走势图可以看出第三季度指数又有大幅度反弹,意味着他的账面收益一时间大幅度缩水。

收获

经过近两年的煎熬后,到 2007 年 10 月的时候他账目收益已达到 3 亿美元,有些 CDS 甚至赚了 20 到 40 倍。但是那些手工挑选的 CDS 又给他带来麻烦,由于不是标准化产品难以找到交易对手。

进入 2008 年 Greene 开始充满信心,卖掉的 CDS 使他已经锁定了 1 亿美元的收益,已经远远超过了他的投入。所以他决定不再整体紧逼可怜的经纪们了也懒得再去询问报价,只是拿稳他手中的筹码。秋天的时候雷曼兄弟已经破产美林证券也深陷麻烦,他开始担心自己的投资是否会因为美林破产而打水漂。他尝试假装随意打发时间的样子打电话给美林的经纪人说:

“我不介意卖掉一些 CDS,你们能给我随便报个价吗?”

“可以,不过得等一两天。”那边回答。

“好,没事,谢谢。”

Greene 当时想只要他们能按票面价格 50% 赔付他就愿意卖掉,可是几天后经纪人回复说他们愿意以 1.56 亿美元买回这些 CDS,相当于票面价格 87%!他决定再讨价还价一番,回复说再考虑一下。后来对方答应给 93% 约 1.67 亿,他马上答应成交。其实在这时候美林新 CEO John Thain 上任,指示手下要不惜一切代价降低有毒房贷资产相关的风险敞口。交易成功后他又马上把现金转入更为稳健的瑞士信贷银行,就算美林倒闭也与他无关了。到 2009 年的时候他已经赚取了 5 亿美元,同时还持有价值 1 亿美元的 CDS 合约。

他最后总结道,这个交易外行人比专业人士有优势,行业外的人更能看清这潜在的危险,同时忽视掉一些交易中潜在的障碍,有太多容易出错的地方了。

作为对比,Jeffery Libert 是 Greene 的一个好朋友,他也是一个房地产投资者,也早预料到房地产市场会崩溃。但 Greene 刚开始找他的时候他没有行动,明知风险在前也没有采取任何措施。当 2007 年中的时候发现房地产相关债券风险开始暴露,他才想起他的老朋友并讨教具体的投资招数。但是他心理素质比较差,受不了价格上蹿下跳,一时大跌一时又毫无理由的大幅度反弹。2008 年初的时候尽管他预料价格还会继续下跌,但还是受不住了心理折磨,在 Greene 的建议下还是退出了,只赚了 500 万美元。他说:“我应该多投资一点,但这真的不适合我”。

后记

当 Greene 的名人朋友们知道他的投资经历后,不管认识不认识的都来向他讨教投资建议,而且他们都非常认真倾听,再也不会当做笑话看待。他说这太可怕了,现在我随口讲大家居然都当秘笈。

总结

Greene 在 2003 年资产总值 8 亿美元,而在 2006 年中开始投资 CDS 到 2009 年初所赚取的 5 亿美元,加上危机后的运作,现在以 33 亿美元总资产排行福布斯 400 财富榜第 194 位。危机使得他的事业更上一层楼。我们可以从中学到:

- 觉得市场存在危险就应该想办法保护自己的资产安全,寻找正确的对冲措施,否则退潮了会输光光。

- 学习不止看书一种方式,人际交往能力强的也完全可以让专业人士为自己服务。例如他天天烦美林证券的经纪 Zefran,因为报仇丰厚加上他的执着精神,竟然人家不仅不抱怨还心生敬佩之情。

- 投资要忍得住纸面收益上蹿下跳,要有一颗强大的心脏。不然就像他好朋友 Jeffery Libert 明明看好了大潮到来却只捞得到小鱼。

- 相信自己的判断与经验,不要听所谓业内人士的建议。Greene 认识的资深证券交易员、房地产分析师甚至大银行的 CEO 统统不看好他的投资。

最后泼下冷水:

- 不要想着复制这样的成功,这种执着的投资者,特别是做空的,失败的远远多于成功。早于他的做空者早已死在滩头上成为别人的笑话;而市场上看的准的其实都是运气,一个人很难连续踏准两次市场的节奏。资本市场上有太多一战成名但晚节不保的大咖,随便扔块砖头都能砸死几个自称“曾准确预测某某危机”的专家。

- 从另一面讲,2008 年的危机导火索——次级贷款导致的直接损失并不大,后来是由于恐慌在金融系统内传递导致踩踏(类似于挤兑)、流动性枯竭才酿成这么大的系统性危机。如果初期控制的好,结局会是个类似 2000 年互联网泡沫级别的局部危机,所有的大空头们可能只能喝汤而已。

- Greene 做交易之时并不了解业内人士的想法:美国政府及美联储不会让房价在全国范围内大跌,一定会出手救助。当他发现自己的盲点的时候为时已晚,但幸运的是美国政府权力较小,无力采取更强力救市措施,这点在别的国家可能完全相反。

历史不能假设,成功的人自有其过人之处;但反过来说比 Greene 更厉害的人多得去,没踩准风口一样只能默默无名。在市场中成功是个随机概率事件,千万不要以自己是那个必定会中彩票的人为前提去行动。

引用

- 洛杉矶房价走势:http://www.jparsons.net/housingbubble/los_angeles.html

- 200601期ABX走势:http://ssrn.com/abstract_id=1406533

- 本文主要内容编译自《The Greatest Trade Ever》一书

本博客微信公众号